Split payment 2019 czy też mechanizm podzielonej płatności, w Polsce funkcjonuje od 1 lipca 2018 roku. To rozwiązanie, które ma na celu zmniejszenie luki podatkowej, która w ostatnich latach wyraźnie się poszerzyła. Czemu dokładnie ma służyć płatność na dwa rachunki? Jakie korzyści niesie split payment dla osób stosujących opisywany mechanizm oraz dla kogo jest on obowiązkowy? Sprawdźmy to!

Na czym polega i czym dokładnie jest rachunek bankowy VAT?

Prawidłowe zrozumienie charakteryzowanego mechanizmu – split payment, jest uzależnione od wiedzy na temat tego, iż każda osoba będąca podatnikiem VAT, posiadająca konto bankowe lub konto imienne SKOK, posiada także rachunek bankowy VAT. To co wyróżnia rachunek bankowy VAT, to to iż bank otwiera go automatycznie, bez dodatkowych formalności i nie ma możliwość, by swobodnie i bez ograniczeń zarządzać środkami finansowymi znajdującymi się na nim. Rachunek VAT jest obowiązkowy dla przedsiębiorcy, jeśli kupujący u niego, stosują model – split payment.

Przedsiębiorcy mający kilka otwartych rachunków podstawowych w banku, mają tyle samo przypisanych rachunków VAT. Warto wiedzieć, iż rachunki VAT mogą być oprocentowane, tak jak standardowe rachunki bankowe.

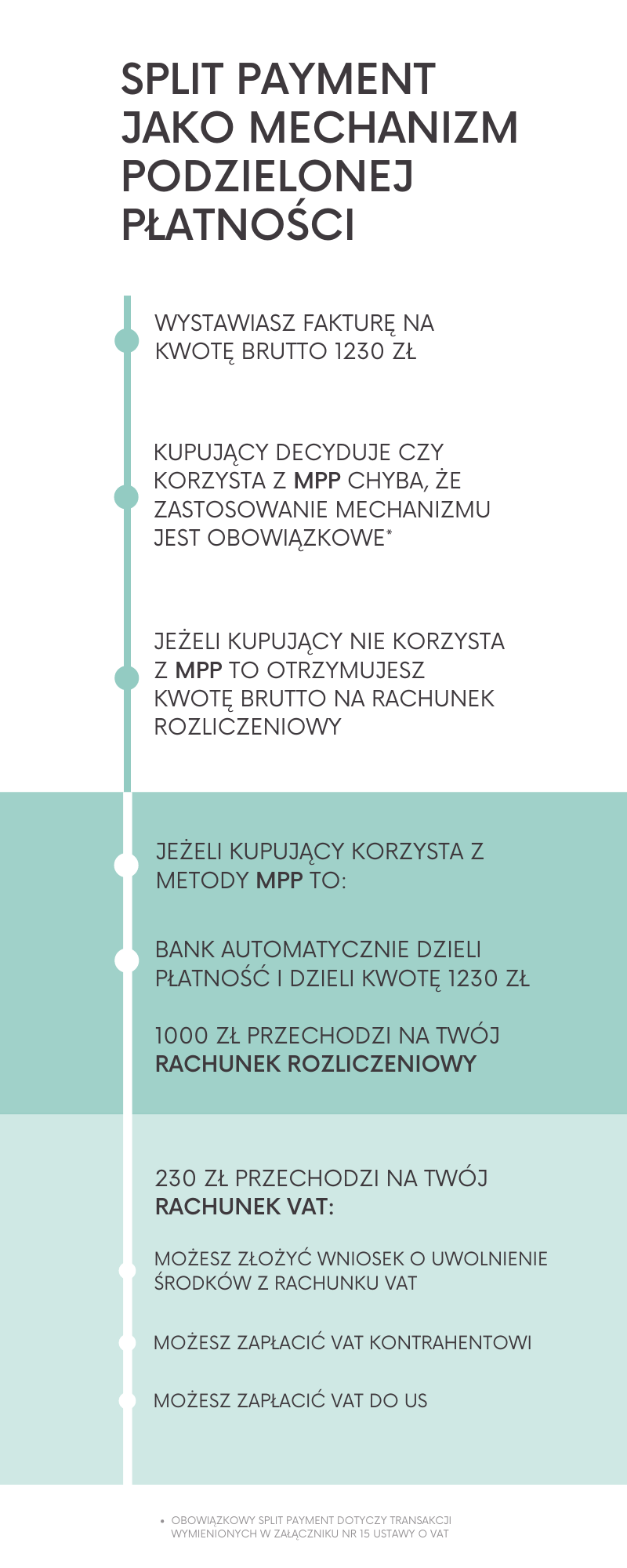

Środki finansowe znajdujące się na rachunku VAT mogą zostać zagospodarowane, jednakże wyróżnia się kilka przypadków kiedy może to nastąpić:

- w sytuacji konieczności spłacenia fiskusa z tytułu zobowiązań VAT,

- w momencie, gdy należy zapłacić kontrahentowi w części kwoty VAT,

- na wniosek do naczelnika urzędu skarbowego, środki finansowe na koncie VAT mogą zostać przelane na zwykły rachunek podatnika.

Kto może i kto ma obowiązek korzystać z mechanizmu podzielonej płatności?

MPP, czyli mechanizm podzielonej płatności dotyczy transakcji, które są rozliczane w polskiej walucie, jak i tych dotyczących podatników mających rachunek VAT.

Nie mogą ze split payment korzystać:

- konsumenci, którzy nie prowadzą działalności gospodarczej,

- właściciele firm, którzy dostają faktury bez kwoty podatku VAT, z tego względu, iż przesyłają je podatnicy zwolnieni z VAT,

- przedsiębiorcy w zakresie faktur objętych innym systemem, jak mechanizm odwróconego obciążenia VAT, w branżach wrażliwych oraz w branży budowlanej,

- osoby, które opłacają faktury gotówką lub kartą.

Split payment i mechanizm jego funkcjonowania

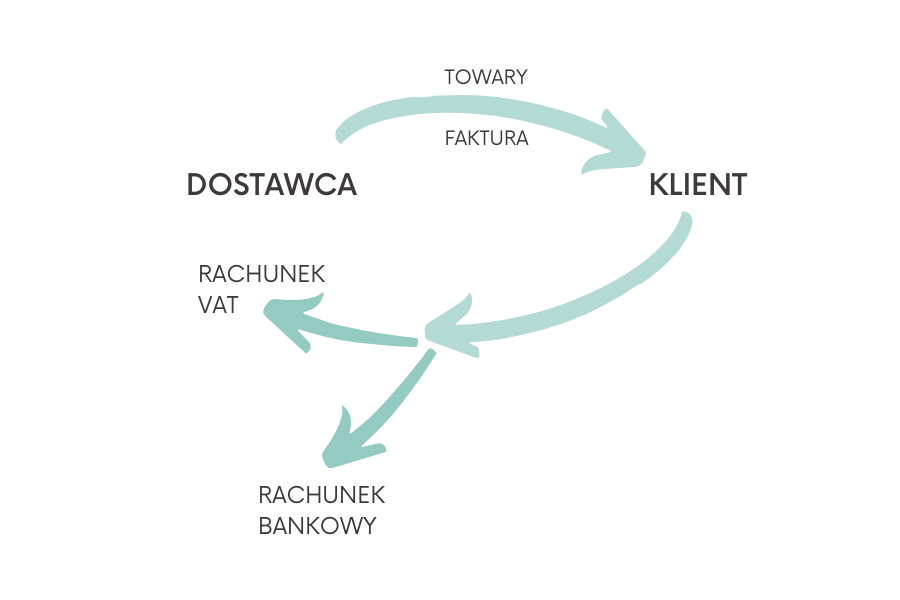

Split payment odnosi się tylko w relacji B2B, czyli firma-firma. Korzystać z tego mechanizmu mogą nabywcy, którzy otrzymali fakturę, na której wyznaczono kwotę podatku. Jeżeli otrzymana faktura posiada wyróżnioną kwotę podatku, wówczas nabywca dokonuje płatności na dwa rachunki bankowe, a dokładniej na:

- podstawowy rachunek bankowy dostawcy – na to konto zostanie przelana kwota netto za powstałe zobowiązanie,

- rachunek bankowy VAT – na ten rachunek zostaje przelana kwota VAT, zgodna z wartością na fakturze.

Mechanizm split payment funkcjonuje od 2018 roku, a w większości przypadków to nabywca decyduje o stosowaniu tego rozwiązania. Sprzedawca / dostawca nie może się sprzeciwić takiej formie płatności.

Obowiązkowy split payment od listopada 2019 roku – kogo dotyczy?

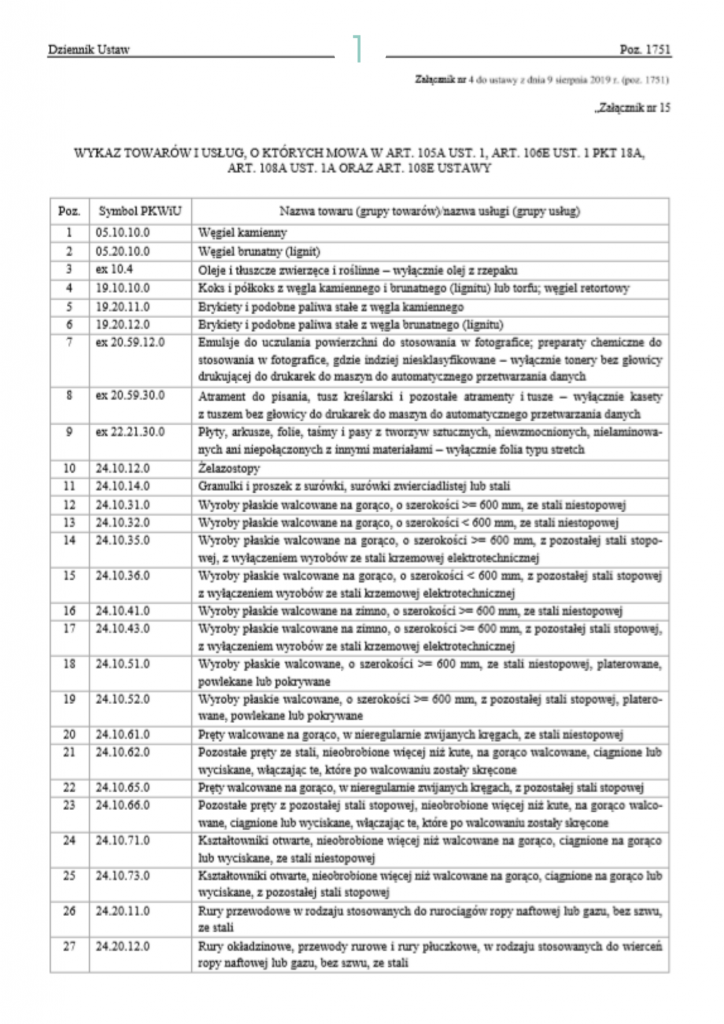

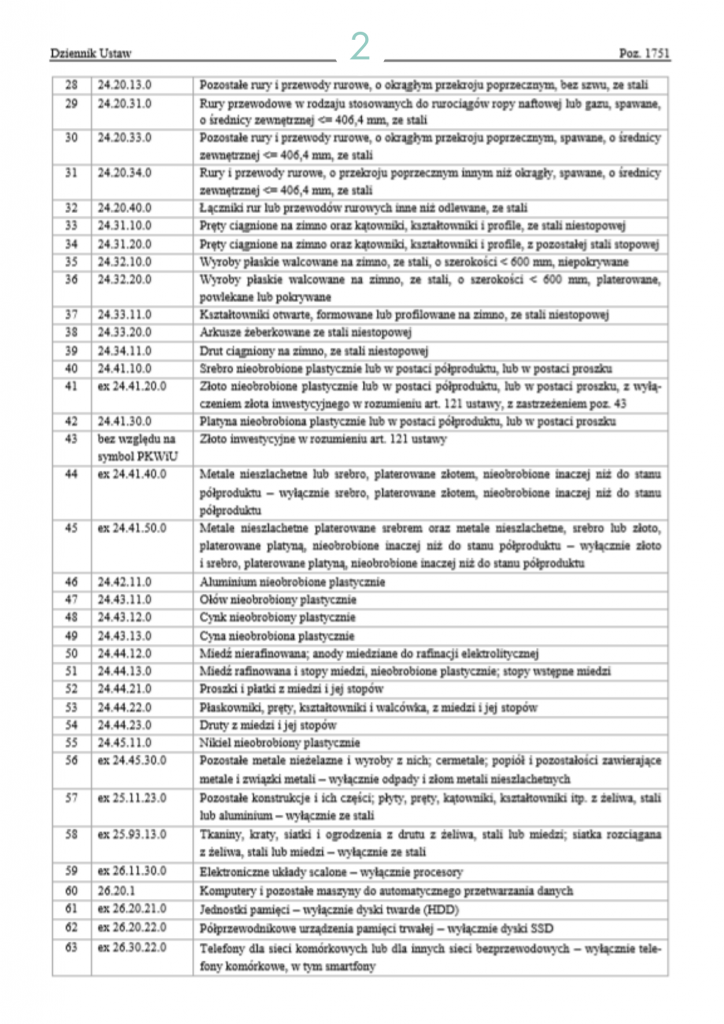

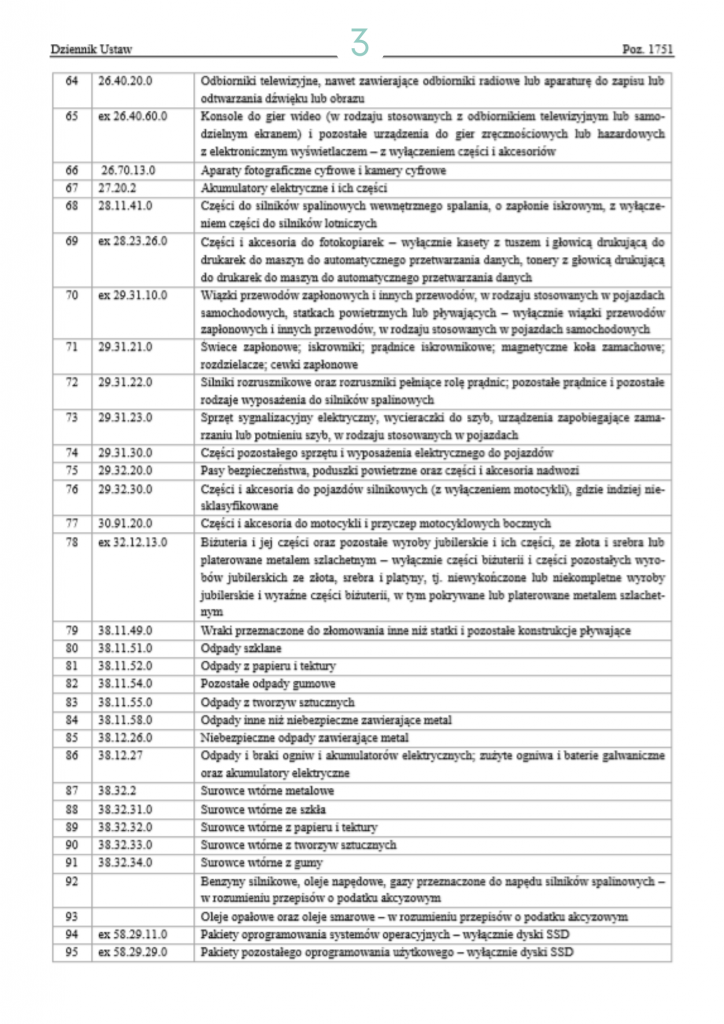

1 listopada 2019 roku została podpisana ustawa, która wprowadziła obowiązkową podzielną płatność. Nie dotyczy ona wszystkich transakcji B2B, a tych wymienionych w załączniku nr 15 ustawy o VAT z dnia 9 sierpnia 2019 roku.

Obowiązkowy mechanizm podzielonej płatności wobec wymienionych transakcji z załącznika nr 15, wystąpi, gdy zostaną spełnione wszystkie warunki, jak:

- data wystawienia faktury przypadła po 31 października 2019,

- wartość brutto dokonanej transakcji jest równa bądź wyższa, niż 15 000 złotych,

- dwie strony transakcji, jak odbiorca i sprzedawca odprowadzają podatek VAT – nabywca może być podatnikiem czynnym bądź zwolnionym.

- przynajmniej jedna pozycja wymieniona w załączniku nr 15 ustawy z dnia 9 sierpnia 2019 dotycząca VAT, została wymieniona w fakturze.

!Jeśli rozliczenie transakcji przyjmuje formę rekompensaty, wówczas zgodnie z art. 108a ust. 1D znowelizowanej ustawy o VAT, nie ma obowiązku podawania informacji związanej z mechanizmem podzielonej płatności.

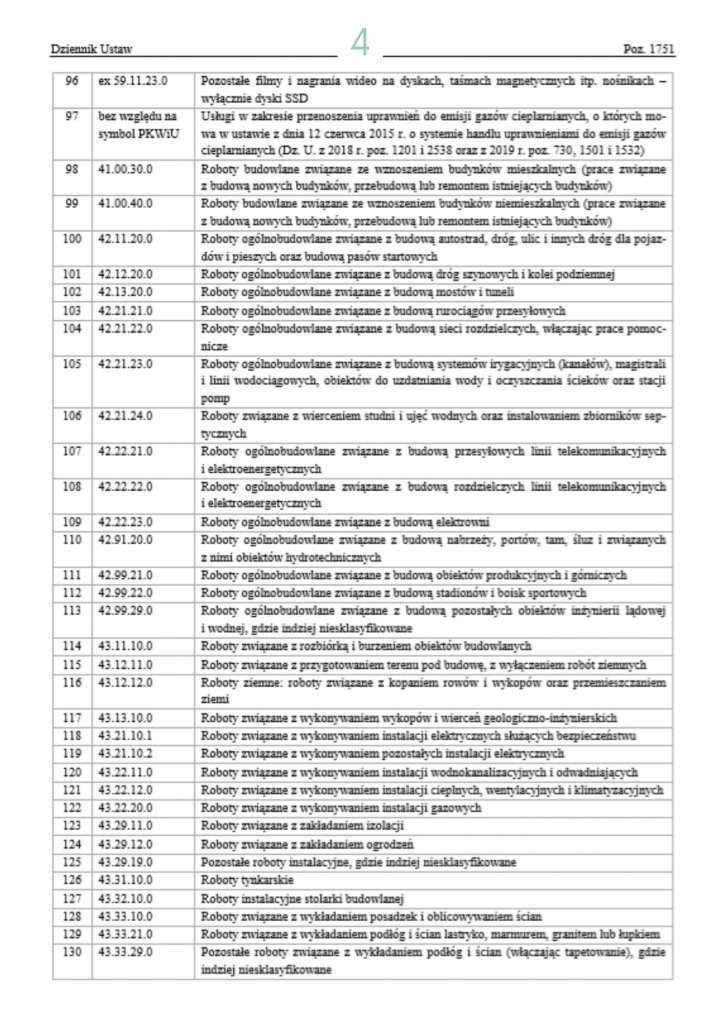

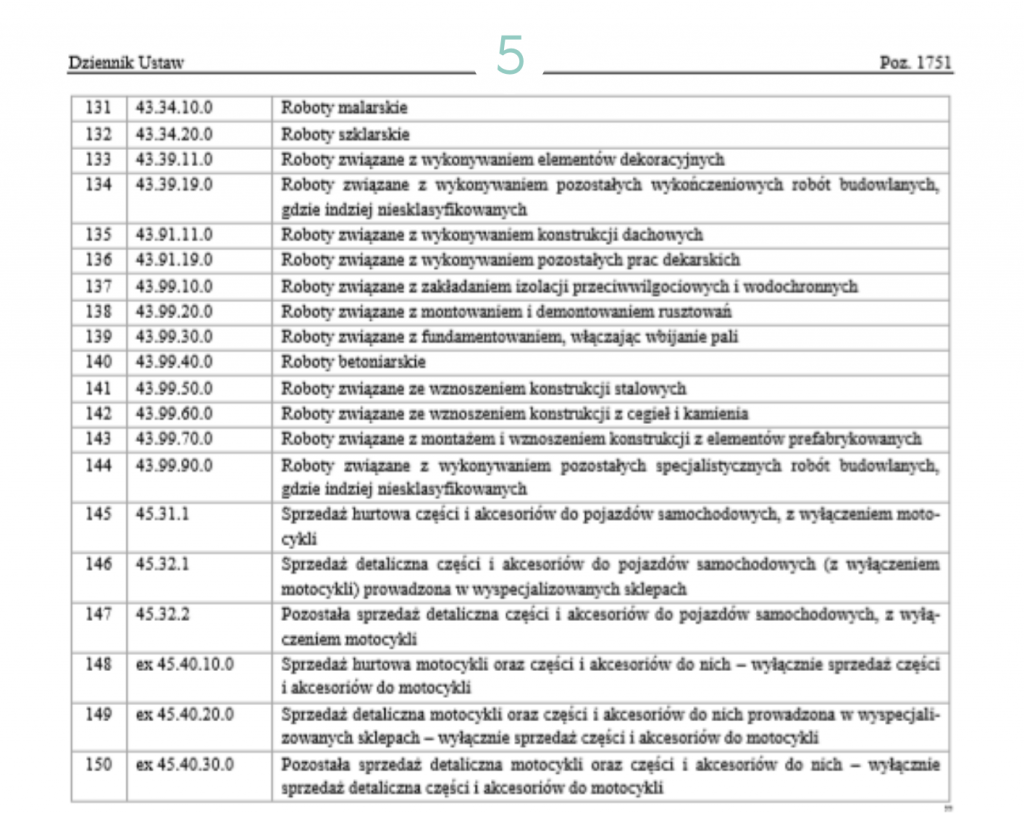

Transakcje objęte obowiązkowym split payment:

Obowiązek zastosowania mechanizmu podzielonej płatności, a

rozliczenie u nabywcy

Nabywca, który otrzymał fakturę z adnotacją „mechanizm podzielonej płatności”, jest zobowiązany do uregulowania kwoty wyróżnionej na fakturze w mechanizmie split payment. Jednakże kwota do uregulowania odnosi się tylko do należności związanych z nabyciem usług czy też towarów, które zostały wyróżnione w załączniku nr 15 do ustawy o VAT (znajdującym się powyżej).

Przykład

Nabywca otrzymał od sprzedawcy fakturę z informacją – mechanizm podzielonej płatności na kwotę 20 000 złotych brutto. Wśród wyszczególnionych elementów faktury znajdowała się tylko jedna pozycja z załącznika nr 15 ustawy VAT o wartości 3 000 złotych netto + 450 złotych VAT. Obowiązkowy split payment w tym przypadku dotyczy kwoty VAT, odnoszącej się do pozycji, która znajduje się zarówno na fakturze, jak i w załączniku nr 15. Co z pozostałą kwotą i jej rozliczeniem? Pozostała kwota może zostać uregulowana poprzez tradycyjny przelew, jak i poprzez metodę split payment. Nabywca może zdecydować czy opisywaną metodę zastosuje do całej należności czy tylko do jednej obowiązkowej pozycji podlegającej mechanizmowi podzielonej płatności.

W sytuacji kiedy nabywca otrzymuje fakturę bez żadnej adnotacji, wówczas ma on obowiązek sprawdzić czy żadna z pozycji do rozliczenia nie została ujęta w załączniku nr 15. Jeżeli, któryś punkt jest taki jak we wspomnianym załączniku ustawy VAT, wówczas ma on obowiązek rozliczyć tę należność poprzez mechanizm split payment.

Obowiązkowy split payment 2019, a konsekwencje dla nabywcy

Osobie, która nie dokonała płatności za pomocą split payment, w przypadku gdy transakcja dotyczyła, którejś z pozycji z załącznika nr 15 ustawy VAT jest zagrożona sankcją. Naczelnik urzędu skarbowego lub urzędu celno-skarbowego jest zobowiązany do naliczenia dodatkowych zobowiązań dla nabywcy. Sankcja wynosi 30% kwoty podatku wykazanego na fakturze, której dotyczy płatność.

!Nabywca nie podlega karze, jeśli nie dokonał obowiązku split payment w momencie, gdy dostawca

rozliczył całą kwotę podatku jaka wynikała z faktury.

Przykład

Sprzedawca wystawił fakturę brutto na kwotę 20 000 złotych. Jedna z pozycji na fakturze, znajduje się także w załączniku nr 15 ustawy VAT:

- aparaty fotograficzne cyfrowe i kamery cyfrowe – 10 000 złotych netto, 1 320 złotych VAT.

Nabywca otrzymał fakturę bez adnotacji o split payment. Sprzedawca poinformował kupującego o popełnionym błędzie i braku adnotacji o mechanizmie podzielonej płatności. Nabywca uregulował płatność zgodnie z systemem split payment, dlatego nie zostanie obciążony dodatkowymi opłatami.

Obowiązek zastosowania mechanizmu podzielonej płatności, a

rozliczenie u sprzedawcy

Osoba sprzedająca, która wypełniła split payment obowiązkowy jak i wytyczne, które zostały wymienione w treści artykułu – jest zobowiązana do uzupełnienia faktury o adnotację. Na dokumencie powinien znaleźć się dopisek – „mechanizm podzielonej płatności”.

W sytuacji, gdy sprzedawca zapomniał na fakturze dodać adnotacji, wówczas może ją skorygować. W jaki sposób? Poprzez wypełnienie i dołączenie noty korygującej.

Przykład

Dostawca, będący czynnym podatnikiem VAT, 19 listopada 2019 roku dostarczył towary, które ujęte zostały w załączniku nr 15 ustawy VAT na rzecz innego podatnika. Fakturę wystawił po siedmiu dniach od dostawy. Wartość całej transakcji wyniosła 45 000 złotych.

Czy na wystawionej przez sprzedawcę fakturze, w dniu 26 listopada, powinna zostać dodana jakaś adnotacja? Tak. Faktura powinna zostać uzupełniona o informację wskazującą, iż jest to transakcja na zasadzie mechanizmu podzielonej płatności. Dokument powinien zostać wykazany w deklaracji VAT, jako sprzedaż krajowa, ponieważ faktura i sprzedaż towarów nastąpiła po 1 listopada 2019 roku.

Obowiązkowy split payment 2019, a konsekwencje dla sprzedawcy

W momencie, gdy sprzedawca nie dodał adnotacji o split payment, gdy była ona obowiązkowa wówczas mogą zostać naliczone dodatkowe opłaty dla sprzedawcy. Naczelnik urzędu celno-skarbowego lub naczelnik urzędu skarbowego wyznacza kary podatkowe w wysokości 30% kwoty podatku wykazanej na fakturze. Sankcja jest nakładana wyłącznie na dostawcę towarów lub na świadczenie usług wymienionych w załączniku nr 15 ustaw VAT. Czy da się uniknąć kary? Tak. Jest to możliwe wtedy, gdy nabywca ureguluje należności związane z obowiązkowym podatkiem wynikającym z załącznika nr 15

ustawy VAT poprzez komunikat podzielonej płatności.

Przykład

Nowy sprzedawca na rynku IT, wpadł na świetny pomysł na biznes dzięki, któremu wystawił pierwszą fakturę na wartość brutto 43 000 złotych. Trzy pozycje na fakturze dotyczyły punktów z załącznika nr 15

ustaw VAT:

- smartfon – 5 000 złotych netto, 1 240 złotych VAT

- aparat fotograficzny cyfrowy – 3 000 złotych netto, 40 złotych VAT,

- dysk twardy (HDD) – 200 złotych netto, 12 złotych VAT,

Sprzedawca zapomniał dodać adnotacji odnośnie split payment, jednakże poinformował o tym nabywcę. Podatnik wystawił korektę faktury poprzez dodanie adnotacji. W sytuacji jeśli nabywca uregulował należności poprzez mechanizm podzielonej płatności, to nie zostanie naliczona kara na sprzedawcę w wysokości: [(1240 zł + 40 zł + 12 zł) x 30%] = 375,5 zł.

Split payment i zmiany od 1 listopada 2019 roku

Zmiany jakie nastąpiły w treści ustawy o VAT od 1 listopada 2019 roku wniosły nowe możliwości związane z mechanizmem podzielonej płatności, a dokładniej:

- możliwe jest stosowanie split payment do zaliczek wnoszonych przed wystawieniem faktury,

- możliwość dokonywania tzw. zbiorczej płatności za faktury,

- możliwość przeznaczenia zebranych finansów na rachunku VAT na zapłatę: podatku dochodowego od osób fizycznych i prawnych, składek ZUS, należności celnych, podatku akcyzowego.

Podatnik może wykorzystać środki finansowe zebrane na koncie do wszelkich zobowiązań ustalonych w podatku VAT, jaki do zapłaty odsetek za zwłokę związaną również z uregulowaniem należności VAT.

!Warto mieć na uwadze, iż czas w jakim podatnik może dokonać zbiorczej płatności za faktury nie może być krótszy niż jeden dzień i dłuższy niż jeden miesiąc.

W momencie zapłaty zaliczek, należy wpisać w miejsce numeru faktury „zaliczka”.

Ponadto zgodnie ze zmianami, od 1 listopada w momencie wyboru mechanizmu zbiorczej płatności nabywca ma obowiązek uregulowania należności z wszystkich faktur od danego sprzedawcy właśnie metodą split payment. Nawet jeżeli transakcje nie należą do załącznika nr 15 ustawy o VAT, to i tak należy je rozliczać metodą podzielonej płatności.

Podsumowanie

Mechanizm podzielonej płatności czy też split payment, to przede wszystkim system mający zabezpieczać przed przywłaszczeniem środków finansowych przez nieuczciwych podatników. To mechanizm, gdzie najważniejsze są dwa rachunki, na które kupujący przelewa należność za dany towar czy usługę, z czego jeden przelew trafia na specjalny rachunek VAT, a drugi na podstawowe konto sprzedającego. Mechanizm ten mogą stosować od 1 lipca 2018 roku wszyscy przedsiębiorcy, którzy posiadają rachunek rozliczeniowy czy też imienny rachunek w SKOK. Zaletą split payment jest to, iż rachunek VAT zostanie otwarty automatycznie i nie wymaga się od podatnika, by ten składał dodatkowe wnioski. Kolejnym plusem mechanizmu split payment jest możliwość dokonywania przelewu jednym komunikatem za więcej niż jedną fakturę czy też opcja regulowania zobowiązań publicznoprawnych z rachunku VAT, jak cło czy składki ZUS. Bardzo możliwe, że podzieloną płatność będziemy wdrażać coraz częściej, zastępując nią np. mechanizm odwrotnego obciążenia.

Jeżeli chcesz uzyskać szczegółowe informacje z zakresu split payment 2019 oraz potrzebujesz wzory umów lub chcesz dowiedzieć się więcej na temat płatności VAT, rozliczeń kadrowo płacowych, deklaracji podatkowych, ryczałtu i innych istotnych kwestii z zakresu rachunkowości i prawa – skontaktuj się z nami!